O “gross-up” é uma técnica utilizada para garantir que determinado valor líquido de um pagamento não seja reduzido por tributos incidentes sobre ele. Em termos simples, significa inflacionar o valor total de uma transação para que o destinatário receba um montante líquido previamente estipulado, mesmo após a aplicação dos impostos.

Exemplo Prático

Imagine que uma empresa precise pagar R$ 1.000 a um fornecedor, mas essa operação está sujeita a um imposto de 20%. Se o pagamento fosse feito diretamente, o fornecedor receberia apenas R$ 800 após a retenção do imposto. Para evitar essa redução, a empresa pode calcular o pagamento utilizando a técnica do gross-up, garantindo que o valor líquido final seja R$ 1.000.

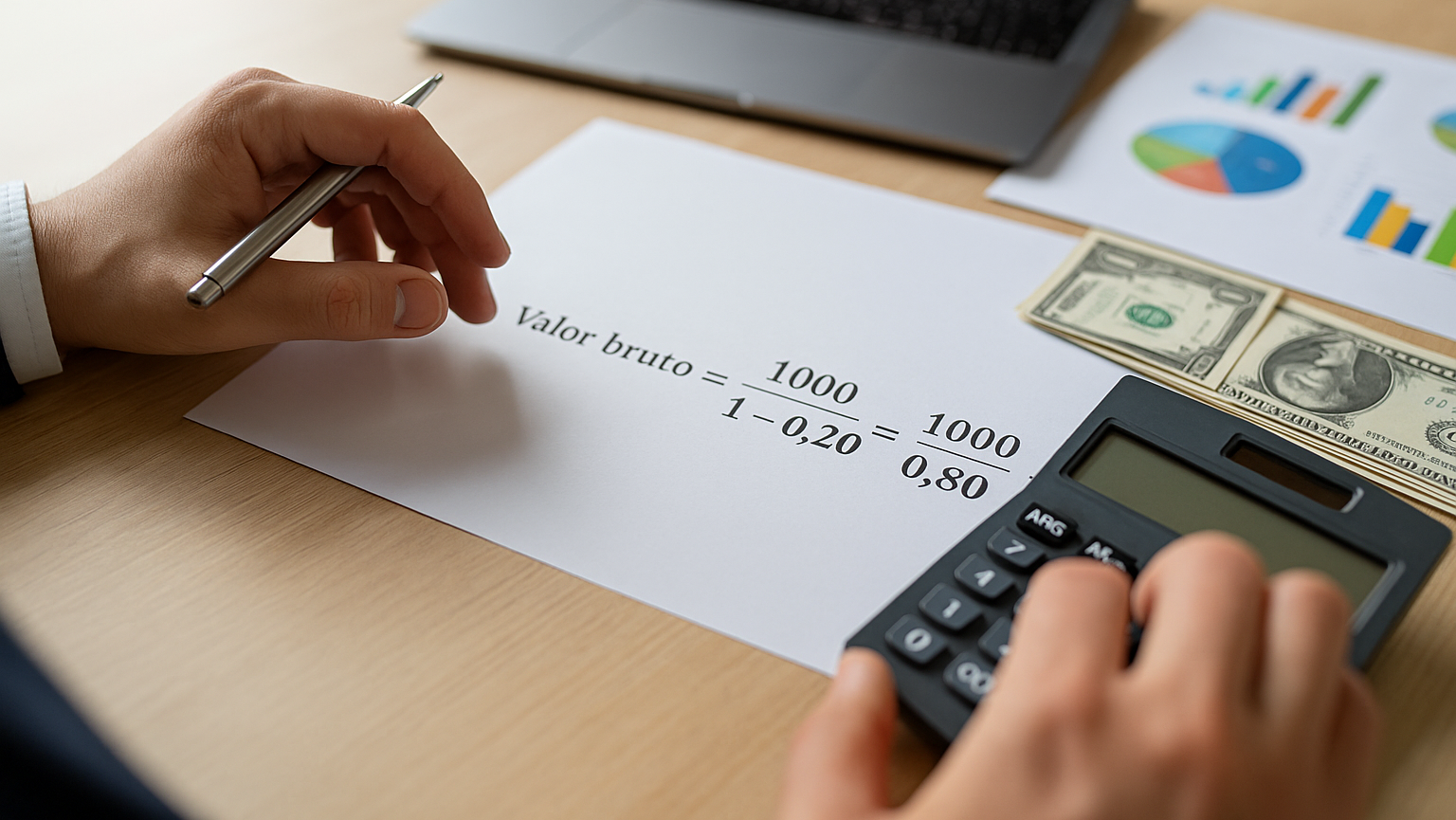

O cálculo seria feito assim:

Valor bruto = Valor líquido desejado ÷ (1 − Alíquota do imposto)

No exemplo:

Valor bruto = 1000 ÷ (1 − 0,20) = 1000 ÷ 0,80 = 1250

Ou seja, a empresa paga R$ 1.250, e, mesmo com a retenção de 20% (R$ 250), o fornecedor recebe os R$ 1.000 líquidos.

Gross-up e o ICMS

No contexto do ICMS (Imposto sobre Circulação de Mercadorias e Serviços), o gross-up é aplicado para incluir o próprio imposto na base de cálculo da operação. Isso ocorre porque o ICMS é um tributo que incide “por dentro”, ou seja, faz parte do preço final da mercadoria ou serviço.

A Lei nº 14.592/2023 trouxe alterações significativas na legislação tributária, consolidando o entendimento de que o ICMS compõe a própria base de cálculo do imposto, em conformidade com a sistemática do preço líquido de venda ao consumidor. Essa previsão reforça a aplicação do método “por dentro”, no qual o imposto se inclui no valor da mercadoria ou serviço.

A principal discussão sobre a técnica do gross-up no ICMS está relacionada à sua incidência sobre a própria base de cálculo do imposto. O Supremo Tribunal Federal (STF) consolidou a tese de que o ICMS destacado na nota fiscal não integra a receita bruta do contribuinte para fins de tributação pelo PIS e COFINS, conforme decidido no RE 574.706. No entanto, no âmbito do próprio ICMS, a incidência “por dentro” continua vigente.

Com a edição da Lei nº 14.592/2023, reafirma-se que o ICMS compõe o preço final da mercadoria ou serviço, influenciando diretamente a forma como é calculado e recolhido. Dessa forma, a inclusão do imposto na base de cálculo por meio do gross-up permanece como um critério de apuração adotado pelos fiscos estaduais.

CONCLUSÃO

A correta aplicação da técnica do gross-up pode gerar vantagens competitivas e oportunidades estratégicas para empresas que buscam reduzir riscos tributários e melhorar sua eficiência fiscal. Algumas das principais oportunidades incluem:

- Otimização da precificação de produtos e serviços, assegurando que os tributos estejam corretamente embutidos no valor final sem prejuízo financeiro.

- Aproveitamento de créditos tributários, especialmente em regimes de substituição tributária e de tributação por estimativa.

- Redução de passivos tributários ao garantir conformidade com a legislação vigente e evitar cobranças indevidas por interpretações fiscais divergentes.

- Maior previsibilidade financeira na gestão de tributos, permitindo um planejamento tributário mais seguro e eficiente.

- Mitigação de riscos fiscais e contenciosos, evitando autuações e questionamentos sobre a composição da base de cálculo do ICMS.

No Amadiz Advogados, oferecemos suporte especializado para empresas que desejam aproveitar as oportunidades tributárias e mitigar riscos decorrentes da aplicação da técnica do gross-up no ICMS. Com uma assessoria estratégica e personalizada, ajudamos nossos clientes a maximizar resultados e garantir segurança fiscal em suas operações.

É essencial que empresas e contribuintes estejam atentos à legislação vigente e aos desdobramentos jurídicos sobre o tema para garantir o correto cumprimento das obrigações tributárias.

Quer entender como aplicar o gross-up corretamente na sua operação e evitar surpresas fiscais?

Fale com o AMADIZ Advogados e descubra como uma assessoria tributária estratégica pode transformar seu planejamento e proteger sua empresa diante das exigências do Fisco.

📩 Entre em contato conosco e agende uma conversa com nosso time especializado.

💼 Eficiência fiscal começa com decisões bem fundamentadas.